中国股市和债市间避险对冲效应及其定价机制周颖刚林珊珊洪永淼内容提要:经过三十多年的发展,中国股票和债券市场规模全球第二,表现出全球“避风港”的潜力,研究这两个大类资产间避险对冲效应,探索中国特色社会主义市场体系中资本市场的运行规律,对中国经济学的构建具有重要的意义。本文运用条件协偏度和协峰度来刻画一种资产风险变大和出现极端风险的...

信用账户杠杆、投资者行为与股市稳定朱光伟蒋军王擎内容提要:本文基于独特的证券公司信用账户数据研究了信用账户杠杆对投资者行为的影响,并以此为基础分析了融资机制对股市稳定的影响。研究发现,随着信用账户杠杆的升高,融资交易者的行为更容易受到股票近期表现的影响:近期股价上涨后增加融资买入,近期股价下跌后增加平仓卖出。进一步研究发现:一方面...

股市过度投机与中国实体经济:理论与实证苏冬蔚毛建辉内容提要:本文将生产性和非生产性资产泡沫同时纳入Tirole(1985)和Olivier(2000)的连续时间世代交叠模型,发现两类泡沫的相对比重影响实体经济增长。在此基础上收集了历年来全国31个省区和直辖市所有证券营业部的股票交易额,构建出省际股市过度投机指标,然后考察资金进入股市是否支持实体经济发展,发...

宏观经济政策与股市系统性风险———宏微观混合β估测方法的提出与检验邓可斌关子桓陈彬内容提要:本文首先提出了一种同时包括货币政策、财政政策等宏观经济政策的动态股市系统性风险估测方法(命名为宏微观混合β估测方法),并与现有模型比较,证明忽略宏观经济政策因素的已有方法会显著低估系统性风险,同时显著降低样本外预测精度。其次,证明了货币政策...

紧缩性货币政策能否抑制股市泡沫?袁越胡文杰内容提要:本文理论部分结合资产泡沫理论的贡献,将资产价格分解为基础价格和泡沫价格两部分,具体指出了泡沫价格存在所需要的条件,并进一步证明货币政策冲击对资产价格的这两个部分理论上可能产生不同的影响,为“价格之谜”现象提供了合理的理论解释。在实证分析中,通过理论推导并运用构建的可变系数SVAR方...

股市谣言与股价波动:来自行为实验的证据雷震杨明高田森张安全内容提要:信息是引起股票价格波动的核心因素,谣言作为一种特殊的信息如何影响投资者的风险决策至今仍然是一个谜。由于利用真实股票市场数据来检验谣言与股价的关系无法控制预期等因素的影响,本文采用了行为实验方法,首先建立一个包括情绪因子的行为风险决策模型,然后设计了一个2×3×3的风...

![[城市房价]北京市房价趋势分析报告(2025年4月版)-西城区](https://yunshufang001.oss-cn-shenzhen.aliyuncs.com/convert/202505/23/798767/thumb-P1-0950daa9-da49-415b-8cb6-8e3e8d0406f1-320x453.webp) [城市房价]北京市房价趋势分析报告(2025年4月版)-西城区11927页

[城市房价]北京市房价趋势分析报告(2025年4月版)-西城区11927页![[小区点评]胜古南里(北京朝阳)小区居住环境竞争力评级及房价趋势分析报告(2024版)](https://yunshufang001.oss-cn-shenzhen.aliyuncs.com/convert/202508/21/743778/thumb-P1-65381ca8-000b-4af7-98ba-9bb502def2f7-320x453.webp) [小区点评]胜古南里(北京朝阳)小区居住环境竞争力评级及房价趋势分析报告(2024版)8658页

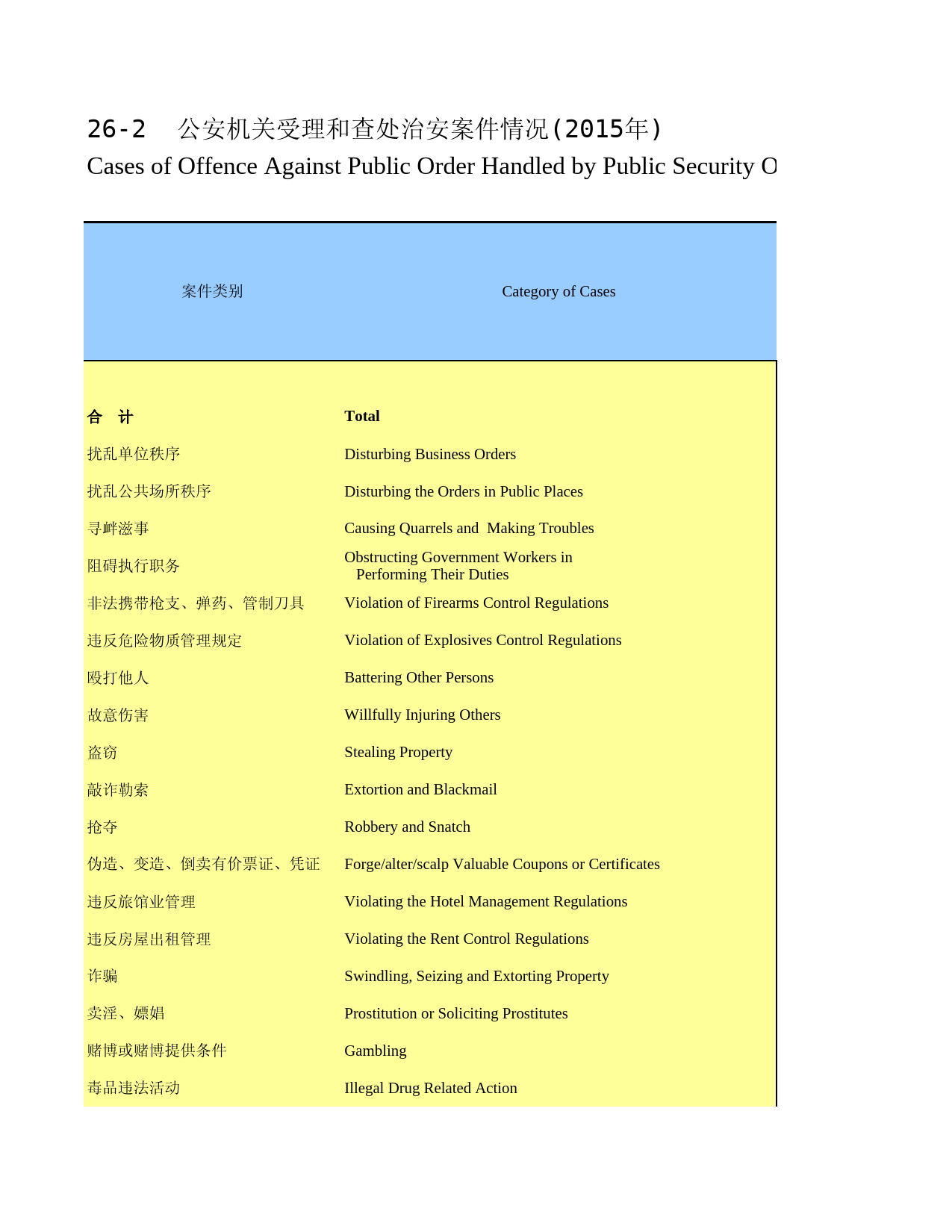

[小区点评]胜古南里(北京朝阳)小区居住环境竞争力评级及房价趋势分析报告(2024版)8658页 河南统计年鉴2016_ 2602114页

河南统计年鉴2016_ 2602114页![[专精特新]上海新平精细化学品有限公司行业竞争力评级分析报告(2023版)](https://yunshufang001.oss-cn-shenzhen.aliyuncs.com/convert/202509/13/633989/thumb-P1-8b2cf305-38af-4176-aac4-8478d028156f-320x453.webp) [专精特新]上海新平精细化学品有限公司行业竞争力评级分析报告(2023版)8112页

[专精特新]上海新平精细化学品有限公司行业竞争力评级分析报告(2023版)8112页 《特色田园乡村建设指南》836页

《特色田园乡村建设指南》836页![[小区点评]麓湖路3号大院(越秀区)住宅小区居住环境竞争力评级及房价趋势分析报告(2024版)](https://yunshufang001.oss-cn-shenzhen.aliyuncs.com/convert/202505/27/670991/thumb-P1-1e538d71-11a4-48be-b182-b951c310816b-320x453.webp) [小区点评]麓湖路3号大院(越秀区)住宅小区居住环境竞争力评级及房价趋势分析报告(2024版)857页

[小区点评]麓湖路3号大院(越秀区)住宅小区居住环境竞争力评级及房价趋势分析报告(2024版)857页![[小区点评]百合山庄(龙岗区)小区居住环境竞争力评级及房价趋势分析报告(2024版)](https://yunshufang001.oss-cn-shenzhen.aliyuncs.com/convert/202505/28/679483/thumb-P1-64e2c313-39e4-42a4-b577-1efb00d82e09-320x453.webp) [小区点评]百合山庄(龙岗区)小区居住环境竞争力评级及房价趋势分析报告(2024版)859页

[小区点评]百合山庄(龙岗区)小区居住环境竞争力评级及房价趋势分析报告(2024版)859页![[小区点评]东方明珠城(龙岗区)小区居住环境竞争力评级及房价趋势分析报告(2024版)](https://yunshufang001.oss-cn-shenzhen.aliyuncs.com/convert/202505/28/681400/thumb-P1-7f09a123-caf6-42ee-8e91-cce7a101d4c7-320x453.webp) [小区点评]东方明珠城(龙岗区)小区居住环境竞争力评级及房价趋势分析报告(2024版)859页

[小区点评]东方明珠城(龙岗区)小区居住环境竞争力评级及房价趋势分析报告(2024版)859页![[小区点评]安亭中央公园(公寓住宅)(上海嘉定)小区居住环境竞争力评级及房价趋势分析报告(2024版)](https://yunshufang001.oss-cn-shenzhen.aliyuncs.com/convert/202505/29/718371/thumb-P1-58d22179-470a-425d-8267-9244fb675378-320x453.webp) [小区点评]安亭中央公园(公寓住宅)(上海嘉定)小区居住环境竞争力评级及房价趋势分析报告(2024版)1330335页

[小区点评]安亭中央公园(公寓住宅)(上海嘉定)小区居住环境竞争力评级及房价趋势分析报告(2024版)1330335页![[小区点评]彩电宿舍(北京海淀)小区居住环境竞争力评级及房价趋势分析报告(2024版)](https://yunshufang001.oss-cn-shenzhen.aliyuncs.com/convert/202508/21/743782/thumb-P1-fd567665-baa0-475a-a568-3e957c84efda-320x453.webp) [小区点评]彩电宿舍(北京海淀)小区居住环境竞争力评级及房价趋势分析报告(2024版)66257页

[小区点评]彩电宿舍(北京海淀)小区居住环境竞争力评级及房价趋势分析报告(2024版)66257页![[工业企业评级排名]中国专精特新企业行业竞争力评级分析报告(2023版)(样本预览)](https://yunshufang001.oss-cn-shenzhen.aliyuncs.com/convert/202508/26/825083/thumb-P1-2987c4a9-02b8-47a5-b3ec-9f3ee4763fb9-320x453.webp) [工业企业评级排名]中国专精特新企业行业竞争力评级分析报告(2023版)(样本预览)1066111页

[工业企业评级排名]中国专精特新企业行业竞争力评级分析报告(2023版)(样本预览)1066111页![[小区点评]中旅国际公馆(一期)(福田区)小区居住环境竞争力评级及房价趋势分析报告(2024版)](https://yunshufang001.oss-cn-shenzhen.aliyuncs.com/convert/202505/28/678791/thumb-P1-f13d2f31-eec0-4128-99a5-2c06341846b7-320x453.webp) [小区点评]中旅国际公馆(一期)(福田区)小区居住环境竞争力评级及房价趋势分析报告(2024版)1860页

[小区点评]中旅国际公馆(一期)(福田区)小区居住环境竞争力评级及房价趋势分析报告(2024版)1860页![[小区点评]江南水乡(温州市瑞安市)小区居住环境竞争力评级及房价趋势分析报告(2024版)](https://yunshufang001.oss-cn-shenzhen.aliyuncs.com/convert/202502/21/774729/thumb-P1-36fe475d-af8a-44cf-861e-e34aee034fc5-320x453.webp) [小区点评]江南水乡(温州市瑞安市)小区居住环境竞争力评级及房价趋势分析报告(2024版)7163页

[小区点评]江南水乡(温州市瑞安市)小区居住环境竞争力评级及房价趋势分析报告(2024版)7163页![[推荐国标] GB_T 10781.2-2022 白酒质量要求 第2部分:清香型白酒](https://yunshufang001.oss-cn-shenzhen.aliyuncs.com/202305/29/203985/P1-8f6cc700-cd5f-428c-90a8-58084704d8fe.png) [推荐国标] GB_T 10781.2-2022 白酒质量要求 第2部分:清香型白酒8378页

[推荐国标] GB_T 10781.2-2022 白酒质量要求 第2部分:清香型白酒8378页![[小区点评]首开熙悦山澜庭(北京房山)小区居住环境竞争力评级及房价趋势分析报告(2024版)](https://yunshufang001.oss-cn-shenzhen.aliyuncs.com/convert/202508/21/746761/thumb-P1-722d5750-8202-429b-9d38-ee5b554e4236-320x453.webp) [小区点评]首开熙悦山澜庭(北京房山)小区居住环境竞争力评级及房价趋势分析报告(2024版)11958页

[小区点评]首开熙悦山澜庭(北京房山)小区居住环境竞争力评级及房价趋势分析报告(2024版)11958页 走向共同富裕的解决相对贫困思路研究_檀学文30317页

走向共同富裕的解决相对贫困思路研究_檀学文30317页 GB_T 25499-2010 城市污水再生利用 绿地灌溉水质379页

GB_T 25499-2010 城市污水再生利用 绿地灌溉水质379页![[推荐国标] GB_T 20977-2007 糕点通则](https://yunshufang001.oss-cn-shenzhen.aliyuncs.com/202305/28/201710/P1-edf88c8a-787d-4203-8765-11bf295da5c5.png) [推荐国标] GB_T 20977-2007 糕点通则79610页

[推荐国标] GB_T 20977-2007 糕点通则79610页![[推荐国标] GB_T 10781.1-2021 白酒质量要求 第1部分:浓香型白酒](https://yunshufang001.oss-cn-shenzhen.aliyuncs.com/202305/29/203842/P1-f9b77e15-9bd6-4547-a529-c7618dc50092.png) [推荐国标] GB_T 10781.1-2021 白酒质量要求 第1部分:浓香型白酒122813页

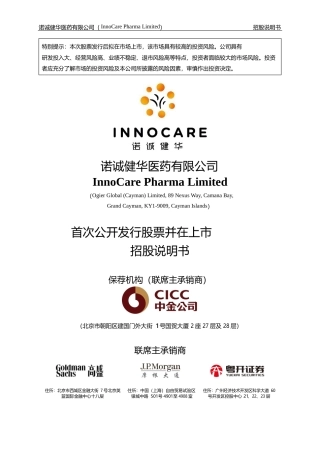

[推荐国标] GB_T 10781.1-2021 白酒质量要求 第1部分:浓香型白酒122813页 IPO招股书_ 诺诚健华IPO:诺诚健华首次公开发行股票并上市招股说明书51393页

IPO招股书_ 诺诚健华IPO:诺诚健华首次公开发行股票并上市招股说明书51393页